Die Einnahmen eines Vereins

Vereine haben in der Regel Einnahmen aus mehreren Quellen: Dazu zählen Mitgliedsbeiträge, Spenden, öffentliche Zuwendungen, Einnahmen aus dem wirtschaftlichen Geschäftsbetrieb oder Sponsoring. Diese werden steuerlich unterschiedlich behandelt und müssen daher in der Vereinsbuchführung getrennt erfasst und aufgeführt werden. In Einzelfällen kann es jedoch Abgrenzungsschwierigkeiten geben.

Die unterschiedlichen Bereiche des Vereins

Steuerlich lassen sich die Einnahmen des Vereins in vier unterschiedliche Bereiche aufteilen. Diese werden von den Behörden auch als „Sphären“ bezeichnet.

Die Kerntätigkeit eines gemeinnützigen Vereins ist in der Satzung festgelegt und wird als ideeller Bereich bezeichnet. Die dort erzielten Einnahmen sind für den Verein steuerfrei und berechtigen zur Ausstellung von Spendenquittungen. Hierzu zählen beispielsweise echte Mitgliedsbeiträge oder Spenden.

Zur Vermögensverwaltung gehören Tätigkeiten, bei denen der Verein sein vorhandenes Vermögen nutzt, um Einnahmen zu erzielen. Typische Beispiele sind Einnahmen aus der Vermietung einer Immobilie, Zinsen auf einem Bankkonto oder sonstige Einnahmen aus Kapitalanlagen.

Ein wirtschaftlicher Geschäftsbetrieb liegt vor, sofern sich der Verein, um Einnahmen zu erzielen, am wirtschaftlichen Geschäftsverkehr beteiligt, etwa durch den Betrieb einer Vereinsgaststätte oder die Vermietung von Werbeflächen auf Trikots oder Banden.

Ein Zweckbetrieb ist ein wirtschaftlicher Geschäftsbetrieb, der dem Vereinszweck dient, wenn zum Beispiel Eintrittsgelder für sportliche oder kulturelle Veranstaltungen eingenommen werden.

Für steuerliche Zwecke ist es bedeutsam, welchem Bereich Einnahmen zuzuordnen sind.

Welche steuerlichen Grenzen sind zu beachten?

Umsatzsteuer

Umsatzsteuer fällt beim gemeinnützigen Verein nur für unternehmerische Tätigkeiten inklusive der Vermögensverwaltung an. Der Verein kann aber die Kleinunternehmerregelung nutzen und sich von der Umsatzsteuerpflicht befreien, wenn er folgende Umsatzgrenzen nicht überschreitet:

Im vergangenen Geschäftsjahr: Umsatz < 25.000 Euro

Im laufenden Geschäftsjahr: voraussichtlicher Umsatz < 100.000 Euro

Körperschaftsteuer und Gewerbesteuer

Von der Körperschaft- und Gewerbesteuer betroffen ist ausschließlich der Gewinn des wirtschaftlichen Geschäftsbetriebs. Dies gilt aber nur dann, wenn die Einnahmen aus allen wirtschaftlichen Geschäftsbetrieben inklusive Umsatzsteuer in einem Jahr insgesamt mehr als 45.000 Euro betragen haben. Zudem wird vom Gewinn ein Freibetrag von 5.000 Euro abgezogen.

Was gehört zu den Mitgliedsbeiträgen?

Hierzu gehören alle Zahlungen, die von den Mitgliedern aufgrund entsprechender Regelungen in der Satzung oder der Beitragsordnung gezahlt werden. Dabei sind echte und unechte Mitgliedsbeiträge zu unterscheiden: Echte Mitgliedsbeiträge sind solche, für die der Verein keine konkrete Gegenleistung erbringt. Sie gehören im gemeinnützigen Verein zum ideellen Bereich und sind körperschaft- und umsatzsteuerfrei.

Unechte Mitgliedsbeiträge liegen vor, wenn Mitglieder für die Entrichtung ihrer Beiträge eine konkrete Gegenleistung erhalten. Dies kann beispielsweise der Fall sein, wenn Mitglieder Sportstätten, Sportgeräte, Angelgewässer, Fahrzeuge oder andere Vereinseinrichtungen kostenlos nutzen dürfen, obwohl Dritte hierfür ein Entgelt zahlen müssen.

Unechte Mitgliedsbeiträge zählen zum wirtschaftlichen Geschäftsbetrieb und können – soweit die jeweiligen Freibeträge überschritten werden – der Körperschaft-, Gewerbe- und Umsatzsteuer unterliegen. Es empfiehlt sich, soweit möglich, in der Beitragsordnung den Gegenleistungs-Anteil selbst zu beziffern und eine interne Kalkulation zu erstellen. Dies erleichtert die korrekte steuerliche Einordnung und beugt einer gegenteiligen Einschätzung des Finanzamtes ggf. vor.

Wann liegen Spenden vor?

Spenden sind freiwillige Zahlungen von Mitgliedern oder Dritten an den Verein ohne jede Gegenleistung. Gemeinnützige Vereine dürfen hierfür Spendenquittungen ausstellen und der Spender kann die Zahlungen im Rahmen seiner Steuererklärung als Sonderausgaben (max. 20 Prozent der gesamten Einkünfte) geltend machen. Spendenquittungen dürfen jedoch nur ausgestellt werden, wenn der Betrag geflossen ist oder auf eine dem Spender tatsächlich zustehende Vergütung verzichtet wurde. Zur richtigen Ausstellung von Spendenquittungen könnt ihr hier mehr nachlesen. Spenden gehören wie die Mitgliedsbeiträge zu den steuerfreien Einnahmen im ideellen Bereich.

Was fällt unter den Begriff Sponsoring?

Der Begriff des Sponsorings lässt sich am einfachsten mit „Werbung“ erklären. Es handelt sich in der Regel dabei um Geld- oder Sachleistungen von Firmen oder Selbstständigen an einen Verein oder beispielsweise einen einzelnen Sportler, der mit einem Werbeeffekt verbunden ist. Dieser kann darin bestehen, dem Sponsor eine Werbefläche im Stadion, auf Trikots, dem Vereinsfahrzeug, Sportgeräten oder in einer Festschrift zur Verfügung zu stellen. Oft wird der Sponsor vom Verein in der Öffentlichkeit medienwirksam als besonderer Förderer genannt, teilweise auch, um hierdurch seine Fachkompetenz bei der Lieferung von Sportartikeln darzustellen oder sein Image zu verbessern. Sponsorengelder stellen somit keine Spenden dar, sondern gehören regelmäßig zum steuerpflichtigen wirtschaftlichen Geschäftsbetrieb (mehr dazu, wie Spenden und Sponsoring unterschieden werden, findet ihr hier).

Wie werden Mieten steuerlich behandelt?

Steuerlich etwas komplizierter ist es, erhaltene Mieten zutreffend einzuordnen. Vermietet ein Verein ein Grundstück dauerhaft an einen Pächter, gehört die Miete zur Vermögensverwaltung. Dagegen ist die Miete für Werbeflächen (zum Beispiel auf Trikots oder Banden) grundsätzlich dem wirtschaftlichen Geschäftsbetrieb zuzuordnen.

Zu welchem Bereich gehören Eintrittsgelder?

Erhebt ein Verein für den Besuch seines Museums, für Konzerte oder sportliche Veranstaltungen Eintrittsgelder, so gehören diese entweder zum Zweckbetrieb oder zum wirtschaftlichen Geschäftsbetrieb.

Gehören Einnahmen aus der Gastronomie immer zum wirtschaftlichen Geschäftsbetrieb?

Mit dem Verkauf von Speisen und Getränken wird meist ein wirtschaftlicher Geschäftsbetrieb ausgeübt. Sofern die oben genannten Grenzen überschritten werden, unterliegen diese Einnahmen der Umsatzsteuer und gegebenenfalls auch der Körperschaftsteuer. Eine Ausnahme besteht insbesondere bei (Fort-)Bildungsveranstaltungen, bei denen die Einnahmen zum Zweckbetrieb gehören können. Dies kann zum Beispiel der Fall sein, wenn bei einer wissenschaftlichen Fachtagung in den Pausen ein Catering angeboten wird.

Wie werden staatliche Zuschüsse steuerlich behandelt?

Erhält ein Verein Zuschüsse der öffentlichen Hand, löst dies grundsätzlich keine steuerlichen Folgen aus. Zuwendungen für den ideellen Bereich werden wie Spenden behandelt.

Gibt es auch „gemischte“ Zahlungen?

Sofern der Verein eine Gegenleistung gewährt, gehört der gesamte erhaltene Betrag zum Sponsoring bzw. zu den Werbeeinnahmen. Eine Aufteilung ist grundsätzlich nicht möglich. Allerdings steht es den Beteiligten frei, Zuwendungen nach wirtschaftlich vernünftigen Grundsätzen aufzuteilen und gegebenenfalls auch gesonderte Zahlungen vorzunehmen.

Beispiel: Für die Bandenwerbung im Stadion hat ein Bauunternehmen einen Betrag von 4.000 Euro (inklusive Umsatzsteuer) zu zahlen. Der Verein erteilt hierfür eine Rechnung. Die Firma überweist 5.000 Euro, wovon 1.000 Euro für die Jugendarbeit eingesetzt werden sollen. In diesem Fall ist eine eindeutige Trennung möglich. 4.000 Euro sind dem wirtschaftlichen Geschäftsbetrieb zuzuordnen und 1.000 Euro gelten als Spende, für die der Verein eine Spendenquittung ausstellen kann.Beispiel: Die Mitglieder eines Vereins zahlen 120 Euro Jahresbeitrag und erhalten jährlich einen Bildband über die Arbeit des Vereins. Im Buchhandel kostet dieser 40 Euro. In Höhe von 80 Euro liegt ein echter Mitgliedsbeitrag vor. Die darüber hinausgehenden 40 Euro gelten als steuerpflichtige Gegenleistung. Sie unterliegen der Umsatzsteuer, sofern der Verein die Kleinunternehmergrenzen überschreitet. Zudem sind sie Einnahmen im wirtschaftlichen Geschäftsbetrieb. Sofern die Einnahmen aus allen wirtschaftlichen Geschäftsbetrieben insgesamt die jährliche 45.000-Euro-Grenze überschreiten, unterliegt der Gewinn der Körperschaft- und Gewerbesteuer.

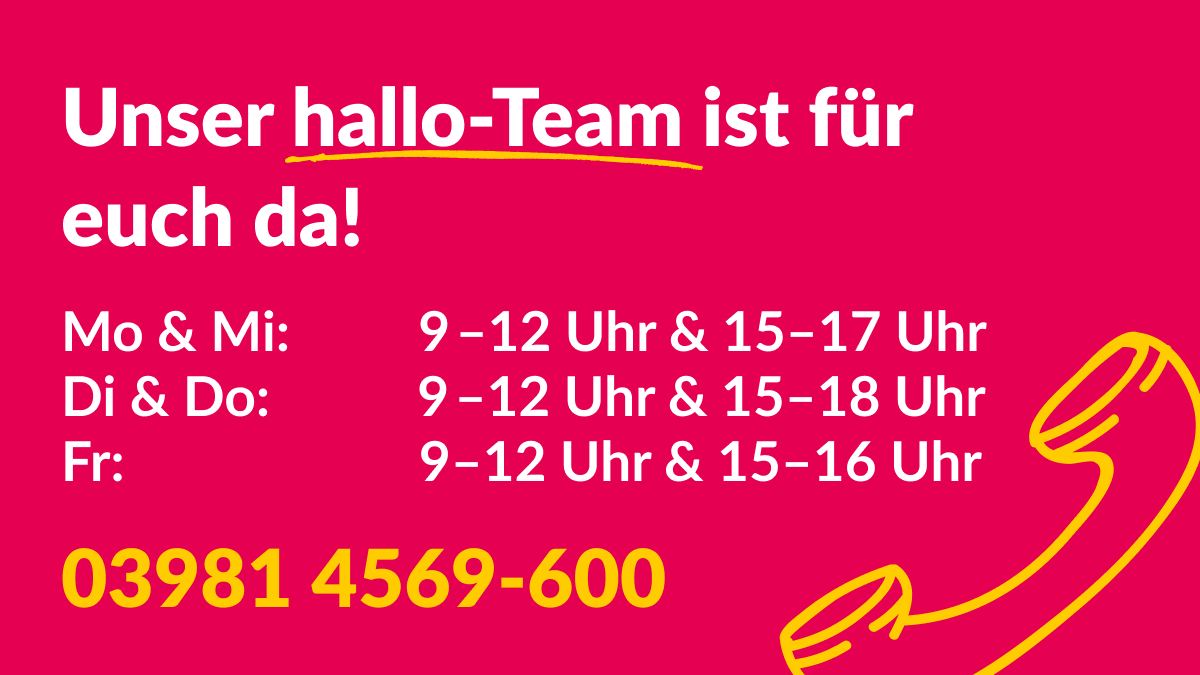

Dieser Rechtstipp ersetzt keine individuelle Rechtsberatung. Bei konkreten Fragen rund um rechtliche Fragestellungen wendet euch direkt an unsere Kolleginnen und Kollegen in der Beratung. Sendet hierzu eine E-Mail an hallo@d-s-e-e.de. Letzte Aktualisierung: 20.12.2025

#DSEErechtstipp